会社設立はこちら(手数料0円プラン)法人成りして経営をしたい方

税理士法人とおやま 東京都新宿区 JR高田馬場駅より徒歩3分

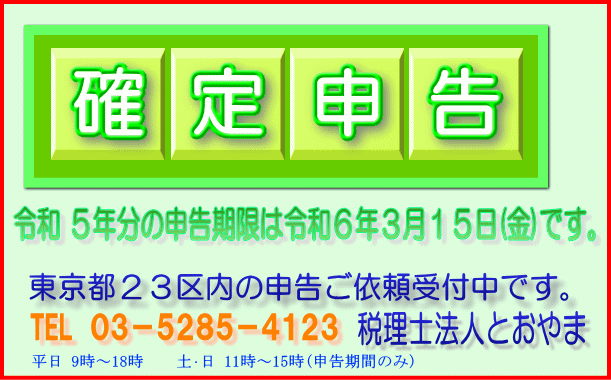

個人確定申告、青色申告、作成します。

(会社設立/法人設立/インボイス対応もご相談下さい。)

TEL 03-5285-4123

料金のご相談だけでも、お気軽にお電話ください。

消費税申告は赤字でも税額が発生します。今年からインボイスを始めた方も、お早めにご相談下さい。

税務署での相談が難しい内容や、忙しいのである程度お任せで資料準備を指示して頂きたい方、

不動産所得、個人事業、譲渡申告等、お気軽にお電話でご相談ください。

余裕をもって申告したい方は2ヶ月前までにお申込み下さい。

申告期限と振替納付日について

申告書の受付は、令和7年2月17日(月)からです。 なお、還付申告については、令和7年2月16日(日)以前でも行えます。| 申告期限及び納期限 | 振替納付日(振替納税利用の場合) | |

|---|---|---|

| 所得税 | 令和7年3月17日(月) | 令和7年4月23日(水) |

| 消費税 | 令和7年3月31日(月) | 令和7年4月30日(水) |

| 贈与税 | 令和7年3月17日(月) | なし |

延納 令和7年6月2日(月)

令和7年2月20日更新

確定申告提出、納付期限 令和7年3月17日(月)です。

還付申告は1月から提出できるようになりました。

簡単なご相談は税務署でも無料で行っています。ご利用下さい。

個人確定申告書作成受付中

2月21日までにお申込み下さい。

ご自分で確定申告書の作成が出来ない方、税理士法人とおやまにご相談ください。申告書を作成します。

お気軽にお電話ください。

TEL 03-5285-4123

確定申告ご依頼はこちらから、メールでもお問い合わせ頂けます。

最初のメール内容は、詳しいことは記載せずに数行で結構です。確定申告料金

| 給与還付申告 | 5万円より |

|---|---|

| 不動産所得 | 7万円より |

| 事業所得 | 10万円より |

| 譲渡所得 | 15万円より |

その他の所得

まずは、お電話にて料金を概算でお伝え致します。ご来所頂き、資料や申告書作成のレベルを検討させて頂きます。ご依頼の有無はその時点でかまいません。期限が近づくと割増料金になりますので、お早めにご依頼下さい。

消費税申告(インボイス・適格請求書)のある方は2月1日までにご連絡下さい。計算に手間がかかります。

忘れていませんか、その所得 申告漏れにご注意を(PDF/443KB)

- ネットオークションやフリーマーケットアプリなどを利用した個人取引(資産の売却、資産の貸付、人的役務の提供)による所得

- 衣服・雑貨・家電などの資産の売却による所得 (一定のものは非課税)

- マンションの貸付による所得

- ベビーシッタや家庭教師などの人的役務の提供による所得

- ビットコインなど仮想通貨の売却・使用等による所得 なお、仮想通貨に関する所得の計算方法等は、昨年12月にFAQ(PDF214KB)が国税庁ホームページに掲載してあります。

- ふるさと納税のワンストップ特例を申請された方のふるさと納税の申告漏れ (ワンストップ特例でも申告が必要となる場合にご注意ください。)

確定申告についてよくある質問

- 確定申告の準備はいつからはじめたらよい?

- 申告まであっという間です。消費税申告が必要な方はもちろん、優遇税制を受けられるように早めに準備しましょう。 優遇税制等を受けるには、事前の届出が大事です。複雑なリスクパターンは専門家に説明してもらうのが一番です。 申告準備はスムーズに行なえ、日常業務や資金繰りに、時間を有効利用できます。 税務調査で多額の罰金を払うことになるような税務問題等のリスクは、回避するように準備しましょう。他社の失敗事例もよく知っています。 度々ある税制改正等の最新情報も専門家は良く知っていますし、最新情報を知らないと損をするこが多くあります。やはり、良い知恵や情報を得るには、専門家が必要です。 会計事務所ならその後の税金申告等のアドバイスも考えます。(その後の税務顧問契約も承っております) 最新情報にも得意な、税理士法人とおやまにお任せ下さい。

- 申告は初めてですが、最初のお電話で何を相談すれば良いのですか?

- 昨年度は申告を忘れていた・・・ 領収書が全然まとまっていない・・・ 帳簿は忙しくて出来ていない・・・ とにかく申告料金も気になる・・・ こんな方もお気軽にお電話下さい。どこから手を付ければいいのかお伝えします。<ご質問内容> 事業内容は何ですか? 昨年は申告していますか?(はい ・ いいえ) 申告書控はありますか?(はい ・ いいえ) 青色申告ですか?(はい ・ いいえ) 消費税申告はありますか?(はい ・ いいえ) 年間売り上げはいくらですか?(金額 万円) 売上の集計表はありますか?(はい ・ いいえ) 主な経費は何ですか? 通帳の年間ページ数と領収書の量は? 何か帳簿類は作成していますか?<お持ちいただく資料> 通帳・領収書・売上表(売上のわかる資料)・昨年の確定申告書・他

個人確定申告 納付期限3月15日

税理士法人とおやま の確定申告は・・・ 当事務所では、1年間のお客さまの収支決算書を綺麗に製本してお渡しします。 年間の税務スケジュールもスムーズに行なえるよう、ご説明致します。お早めに資料を準備していただければ、後はお任せ下さい。納付日を遅くする方法もあります。消費税の申告・納付期限3月31日

消費税申告者(納税義務者)の基準が売上高1000万円超と厳しくなりました。多くの個人事業者が該当することになります。 青色申告は毎年しているけど、消費税の申告は初めてと言う方は早めにご相談下さい。思わぬ多額の納税額になる可能性もありえます。いざ納税資金が用意出来なかったということも今年は予想されます。(売上の3%ぐらいは納付する消費税として貯金しておいた方が良いでしょう) 簡易課税も売上5,000万円以下と厳しくなりましたので、得をするように選択して下さい。 ただし、選択届出は前期までに提出することが要件です。確定申告の流れ

確定申告をしなければならないかを確認

確定申告をしなければならない人

- 給与収入が2,000万円を越える人。

- 2箇所以上から給与収入がある。

- 年20万円超の家賃、原稿料等の所得がある。

- 同族会社の役員等で貸付金利子、賃貸料等がある。

- 不動産、ゴルフ会員権、同族会社株等の売却がある。

確定申告をすると得する人

- 医療費が10万円を超える(1家族のうち高所得者から 還付請求すると、税率が高い分よけい戻る)。

- 災害にあった(災害減免法を使える場合もある)。 災害、盗難、横領により住宅等に損害を受けたりした。

- 住宅を取得した(最大で500万円10年で戻る、6ヶ月以内に入居し年末まで引き続き居住していること)。

必要な書類を集めて整理

確定申告書に添付する源泉徴収票や医療費の領収書等 具体的には確定申告の必要書類一覧をご覧ください。申請書を作成(申告書の内容が新しい)

必要書類をもとに、確定申告書を作成します。| 使用する申告書 | 申告書と内容 |

|---|---|

| A | 申告する所得が給与所得や雑所得、配当所得、一時所得のみの方で、予定納税額のない方 |

| B | Aに該当しない方 |

| Bと分離用 | ①土地建物等の譲渡所得がある方 ②申告分離課税の株式等の譲渡所得がある方 ③山林所得や退職所得がある方等 |

| Bと損失用 | ⑤平成29年分の所得金額が赤字の方 ⑥雑損控除額を平成29年分の所得金額から控除すると赤字になる方等 |

税務署に確定申告書を提出

所轄の税務署に直接持っていくか、郵送で提出。確定申告の期間

2月16日~3月15日(消費税は3月31日) 還付申告(医療費控除等)の場合は2月15日より前(1月)から受け付けてくれます。 郵送の場合は、3月15日の消印があれば期間内申告として認められます。税金の納付と還付

- 納付の場合 3月15日までに税務署か銀行、郵便局で納めます。

- 振替納税の手続きをしておけば、納付税額は指定した金融機関の口座からの自動引落しとすることができます。この引落しの日は通 常の納付に比べ約1か月遅くなることになり資金繰り上は有利になります。

- 税金の半分について延納することもできます。残りの半分は5月31日に支払います。なお、金利がつきます。

- 還付の場合 申告内容に問題がない場合は、申告書提出の約2か月後に指定した金融機関に振り込まれます。

確定申告必要書類一覧表

- 前年度確定申告書控決算書用紙

- 確定申告書用紙(税務署から送付されてきます)

- 決算書(収支内訳書)用紙(税務署から送付されてきます)

- 納付書・振替依頼納付書(銀行取引印押印)

- 地代・家賃・収入台紙(または集計表)

- 報酬、不動産の使用料等の支払調書

- 給与所得の源泉徴収票

- 保険金、配当金支払調書

- 公的年金等の源泉徴収票(社会保険庁等から)

- 国民健康保険料領収書

- 国民年金(基金)控除証明書

- 医療費領収書、オムツ利用証明書(病院等から)

- 小規模企業共済等掛金控除証明書

- 生命保険料、地震保険料控除証明書

- 寄付金の領収書(または証明書)

- 配偶者の所得証明(源泉徴収票その他)

- 財産及び債務の明細書(所得が2000万円以上)

- 試算表または収支集計表

- 領収書(月別、科目別に分けておいて下さい)

- 借入金返済利子計算書(1年分)

- 関係する通帳の写し(空白にメモ書きをお願いします)

- 特定口座年間取引報告書・年間売買履歴がわかるもの

不動産関係

- 不動産売買契約書、工事請負契約書

- 登記簿謄本(土地・建物)

- 入居者の氏名、賃貸期間、賃料等がわかるもの

- 住民票(取得した住宅が記載されているもの)

- 住宅取得資金に係る借入金の年末残高証明書(銀行より)(ローン控除関係)

- 増改築工事証明書

- 耐震基準適合証明書

- 住宅耐震改修証明書

- 財産債務調書(所得が2000万円以上かつ有価証券1億円以上等)

申告をすると得する人

- 医療費が10万円を超える(1家族のうち高所得者から還付請求すると、税率が高い分余計戻る)

- 災害にあった(災害減免法を使える場合もある) 災害・盗難・横領により住宅等に損害を受けた

- 住宅を取得した(6ヶ月以内に入居し年末まで引き続き居住していること)

- 住宅の耐震改修工事をした

申告をしなければならない人

- 給与収入が2000万円を超える人

- 2箇所以上から給与収入がある

- 年20万円超の配当、家賃、原稿料等の所得がある

- 同族会社の役員等で貸付金利息、賃貸料がある

- 不動産、ゴルフ会員権、同族会社株式の売却がある

- 110万円超の贈与を受けた

確定申告はこちらからお問い合わせください。